从统计数字来看,几乎一半左右的新公司会在成立之后的两年内垮掉。为什么会这样呢?根据经济学家的调查,主要是因为在成立公司时缺乏详细的计划。这个计划不仅仅是指一个简单的商业计划书。而是关于方方面面的筹划,比如说财务的、税务的、以及法律方面的筹划。从律师的角度来讲,最大的考虑就是设置何种企业实体。美国的公司有各种实体形式,比如说合伙、有限企业、有限公司等。

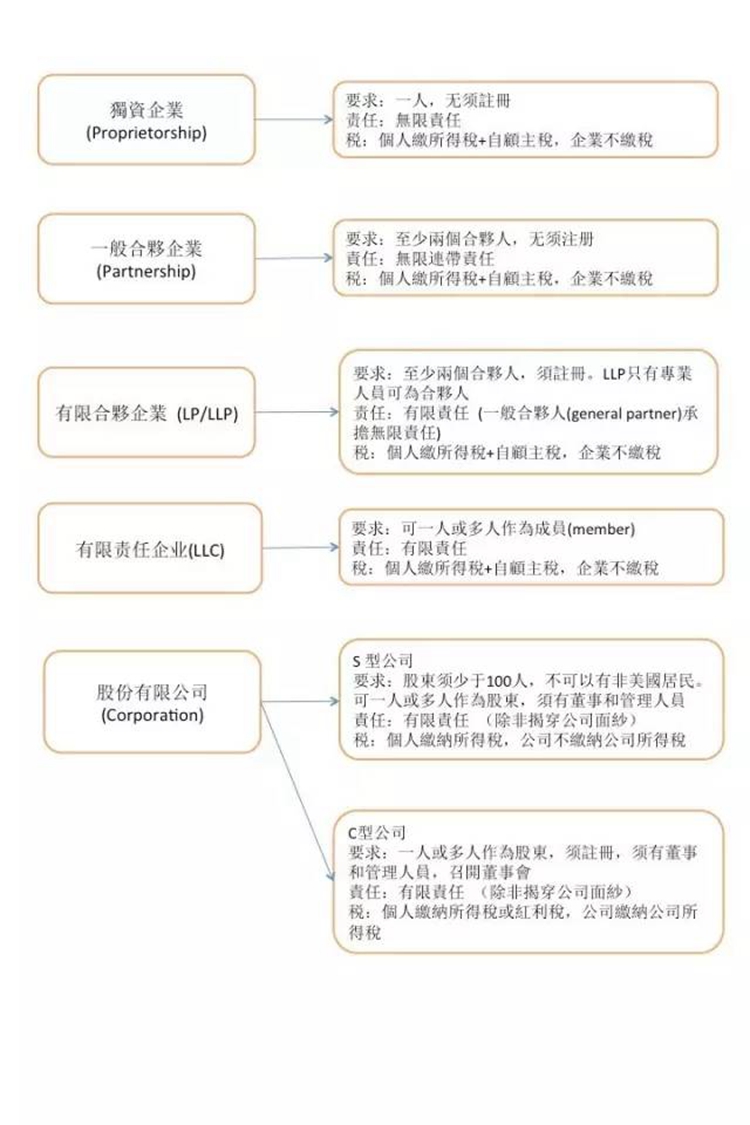

大家可以看看上这张表,我会从最简单的企业形式开始,由简单到复杂,给大家介绍几种企业实体。

很多人做生意通常都会从sole proprietor做起。这个中文可以称作独资企业或者个体户。他其实不是公司,也不需要向政府注册成立。只需要向州政府做一个名字登记和申请一个税号(也可以用业主的社会安全号)就可以开业了。这种实体的好处就是简单灵活,船小好掉头。不需要律师、会计师的太多的介入。比如一对夫妻经营一家火锅店。小本经营。不用向其他人借钱,也不需要银行贷款。只要自己把相关的执照申请下来就可以开店了。缴税也比较简单,业主个人交税,企业不用交税。它的不好的地方就是业主自己承担无限责任,比如说这家火锅店的资产和这对夫妻的资产就是一回事,是混同的。一旦火锅店欠债,就相当于业主欠债。即使火锅店倒闭了,业主也必须用自己的资产还债。有人可能会说,如果火锅店不贷款、不借钱,就不存在用自己的资产还债的问题。这种说法也对,但是有的事情是很难预料的。比如你火锅的肉汤把客人烫伤了,客人告上法庭,法官判处赔偿医疗费、误工费1万美元,惩罚性赔偿49万美元。总共赔50万。我这不是危言耸听,92年的里贝壳诉麦当劳案,仅仅因为客人被咖啡烫伤,陪审团就给出290万美元的赔款。这个时候你说火锅店只有20万的资产,那对不起了。就算你火锅店关了,剩下的30万业主个人也要掏钱。所以说这种独资企业是有很大的个人风险。他虽然运行灵活,就像一辆小摩托车,在小街小巷里独来独往,运转自如。但是如果你要把速度开到80迈以上,两耳生风,还是很吓人的。因为它没有保护罩。摩托车一翻车,人也跟着遭殃。

我们要讲的第二种企业是一般合伙企业,也就是Generalpartnership。一般合伙也是和独资企业一样的,本身不是公司,不需要注册。在交税方面,和独资企业一样,业主,也就是一般合伙人交税、企业本身是不用交税的。在责任方面,一般合伙企业的业主承担无限连带责任。也就是说,一旦合伙企业资不抵债,债权人可以要求任何合伙人承担全部责任。还是我们刚才那个例子,三个好朋友合伙开一家火锅店,烫伤客人被判决赔50万。火锅店只赔得起20万,剩下30万怎么办。这时候被烫伤那位的律师就会出主意,在三个合伙人中找最有钱的那个强制执行判决。那个最有钱的合伙人可能会说,我只是合伙人之一,我的份额只有三分之一,按照合伙协议我也只承担1/3的损失,凭什么我要赔全部30万。那么律师就会给他讲,按照法律合伙协议这种内部协议不能对抗合伙企业以外的人。合伙企业的无限连带责任的意思就是任何合伙人都承担无限责任,而且任何合伙人可以被要求支付超出他在合伙协议中份额的债务。简单的说,所有合伙人的责任都是捆绑在一起的,这很像中国古代那种连坐的责任。赔钱的那位可能还会申辩,这太不公平了,因为我平时都不参与火锅店经营的,我只是出资的股东,平时没我什么事,出事就我承担责任。这种辩解在法律上也没有效力。因为一般合伙企业是没有股东的,只有合伙人。作为一般合伙人,不管你参不参与经营,你都是要承担无限连带责任。那么还有一个剩下的问题,没有赔钱的合伙人怎么办。法律上赔钱的合伙人还是有权向其他没有赔偿的合伙人追偿的。具体可以追回多少就要看合伙协议的规定、各自责任的大小、以及其他两个合伙人是否有资产可供赔偿。我在法拉盛看到很多这种一般合伙企业。也有朋友来问我,想去给人家当股东。想法很简单,我出个一两万美元入股,不参与管理,不用出力气,如果企业赚钱,那么他坐收红利,如果企业不赚钱,最多也就亏一两万,总比买彩票好啊。这个时候我就建议他三思而行了,一般合伙企业没有股东,只有合伙人。合伙人之间承担无限连带责任。

以上我讲的两种都是业主承担无限责任的,不需要注册的企业实体。这两种企业的责任可以不可通过法律途径减小。答案是可以,就是买保险。当然,买保险是要花钱的,而且保险所能保的领域是非常有限的。这两种企业形式的好处就是缴税都非常简单,业主交所得税和自雇主税即可,企业本身不缴税。

以下我讲的企业实体,在责任形式上,会有所变化,由无限责任向有限责任过渡。大家可以看到我这个表里面接下来要讲的合伙企业有两种英文名称,一种是LP,就是LimitedPartnership,直译成中文就是有限合伙企业。还有一种是LLP,就是Limited Liability Partnership,翻译过来就是有限责任合伙企业。LP和LLP在责任上的差别还是很大的。现在我们讲第一种是有限合伙企业LP,也就是LimitedPartnership。这种实体也是一种合伙企业,和我们上面所讲的一般合伙企业不同。这种合伙企业是需要在州政府注册成立的。有限合伙企业LP的业主是由一个或多个一般合伙人加上一个或多个有限合伙人组成的。也就是说,LP的合伙人分为两种,一种称做一般合伙人,这种一般合伙人,顾名思义,责任和我上面所说的一般合伙企业里的合伙人是一样,是承担无限连带责任的。有限合伙企业LP里面必须至少有一个一般合伙人Generalpartner。这个一般合伙人就是参与管理的话事人。LP里面另外一种合伙人,叫着有限合伙人,就是limited partner。有限合伙人的责任是以其出资为限来承担责任的。法律地位和公司的股东差不多。他们的作用也和一般股东差不多,是出钱不出力的。如果有限合伙人出资10000美元,他损失最多也就是这1万美元,你不可能让他再负更多的责任。有限合伙企业的好处就是它可以吸引资金。如果有人想加入但又不想参与管理,不想承担出资以外的责任,就可以选择成为有限合伙人。天塌下来有一般合伙人顶着,有限合伙人最多就是自己的投资损失掉。有限合伙企业LP在投资业和地产领域使用比较多。表中的另外一种合伙企业叫有限责任合伙,LLP。它的所有合伙人都是有限合伙人,承担有限责任。这种企业听起来是很好。但可惜法律规定,它一般只能是专业人员作为合伙人,最常见的就是律师事务所、会计师事务所、建筑师事务所等等。上面两种合伙企业和之前讲的企业形式一样,都是由业主交税,企业本身不缴税。因为上面两种合伙企业在实际应用中的面都比较狭窄,所以我们这里不仔细讲。如果大家感兴趣,下来可以具体问我。

我们重点要讲的是下面一种企业实体,LLC。LLC是实际中运用的比较广的一种实体。它的全名是Limited Liability Company.直译就是有限责任公司。但我个人倾向于把它翻译为有限企业,以和我们后面要讲的有限公司,corporation区别开来。因为它和真正的有限公司是不同的。LLC兼有个人责任保护和报税上的好处。它同时也是组织形式和分配方式非常灵活的一种企业。首先,LLC的业主是由Member组成的。所谓Member就是成员。注意,它不是称为合伙人,也不称股东,而是成员。这种成员形式的好处就是公司可以由一个人组成,不像之前讲的合伙,必须要两个或两个以上的人组成。而且它可以非常方便的增加和减少成员。合伙就很麻烦,原则上说,一个合伙人退出,整个合伙企业就要解散,除非之前的合伙协议另有约定,或者之后各方又重新达成合伙协议。有限企业在利润分配方面,也非常的灵活,它可以像合伙企业一样,每年自由约定成员之间的分配方案,不像有限公司那样要受股票份额的限制。在报税方面,LLC也很灵活,一般是业主单一报税,但你也可以选择公司和业主双重报税。但如果有外国人担任成员,则在扣税方面会比美国人或绿卡持有者复杂很多。

在承担责任方面,有限企业所有的成员,无论是参与管理,还是不参与管理,都是承担有限责任。没有成员承担无限责任。成员以其出资额为限对公司债务负责。如果企业资不抵债,有多少资金就还多少债。即使公司账面上没钱还债了,成员也不必再追加投入。如果我们说独资企业和合伙企业给业主提供的是像摩托车一样的便捷和刺激。那么这种有限企业LLC就是给业主一种小轿车似的安稳和舒适,因为它有那个有限责任的安全罩。

法律的原始设定,就是有限企业的业主只承担有限责任。但是,这种设定是有条件的。在有的情况下,法律会认定这种有限责任会转变为无限责任。这就涉及到公司法中的一个概念“揭穿公司面纱”(“piercing corporate veil)。揭穿公司面纱是指在不遵守公司的形式,或滥用公司的有限责任的时候,法律会揭穿公司的保护罩,让躲在后面的业主承担无限责任。什么叫不遵守公司的形式。这里我说明一下。法律的原理是这样的。法律之所以要给予公司业主有限责任的保护,是因为它假定公司和业主在财务上是分开的。比如说,公司和个人有独立的银行账户。公司的财务不能和个人的财务混同。公司的资金不能随便被业主作为个人之用。总的来说,就是说公司得有个公司的样子,你不能把公司当做你家一样,公和私之间要区别开来。但是一般来说,除非出现特别严重的情形,法庭不会轻易揭穿公司面试,让个人承担无限责任。比如说很常见的一些情形,业主把公司的车辆用作家庭使用,或者业主在家里面设一个家庭办公室,这些单个的事件都不会导致公司面纱被揭穿。但是,如果出现非常极端的情形,则可能法庭会取消对业主的责任保护,比如说,业主成立一家贸易公司,自己注资100块钱,然后从中国大陆进口50万的面料,约定货到30天付款,货到美国后,贸易公司的业主转手就把布料以30万美元低于成本的价格卖了,随后业主对中国公司两手一摊,我公司资不抵债了付不起钱了,把贸易公司一关,再给自己在弗罗里达买一套房子。这是我们接到的一个真实的案子。这种情况下,法庭很可能会支持揭穿公司面试。因为公司一开始就严重的资产不足,从始至终就没有付款的诚意,最后把所有的公司资金用于购买自用的房屋。法庭会认为这家公司滥用公司的有限责任行使欺诈,从而让躲在公司保护壳后面的业主来为公司买单。这个就是揭穿公司面纱的问题。如果您是公司的业主,要有意的避免这样的问题。如果有公司欠您的钱,您一定要调查一下,可不可以揭穿他公司的面纱。

其实我们现在讲的有限企业LLC和我们下面讲的有限公司corporation有很多相似的地方。业主都是承担有限责任。业主都可以是一人或者多人。因为都是承担有限责任,所以有限公司和LLC一样也存在揭穿公司面纱的问题。其实LLC和有限公司的重要区别是在报税、利润分配、和公司的形式要求上。尤其是在形式要求上远比LLC更为麻烦。我们上面讲过遵守公司的形式要求也是比较重要的,因为它涉及到揭穿公司面纱,让业主承担无限责任的问题。这个我们下面谈到有限公司的时候会详细比较。

好,现在我们来讲一讲有限公司。有限公司就是Corporation.这是最常见的一种企业形式。也是传统意义上的公司。只有这种公司,才可能有股东。股东就是有限公司的业主。我们之前讲的其他企业和公司,都是没有股东的。在责任上,有限公司的股东和有限企业LLC的成员一样,承担有限责任。有限公司其实成立方式是最简单的,只需要向州政府递交一份certificate of incorporation, 公司成立书,交125美元,公司很快就可以成立。但是有限公司成立以后的形式的维持是最麻烦的。有限公司需要公司设立公司章程,规定公司股东和董事的年会、规定董事及管理人员职责等一系列问题。法律还规定公司除了股东之外,还必须至少有一名董事。非营利性公司要求至少有三名董事。有限公司的管理人员通过董事会任命,管理公司的日常事务。公司必须有至少三个管理人员:(1)总裁或称作首席执行官,(2)财务主管或称作首席财务官,(3)董事会秘书。当然,股东和董事也可以兼任管理人员。而且很多州都允许一个人可以担任所有的职位。有限公司的利润分配方式是比较僵化的,它是按照股东的持股数来分配。这一点上就不及LLC和各种合伙企业灵活。因为LLC和合伙企业可以自由约定某一段时间的分配方案,或者按照某一种公式来分配。这一灵活性有的时候对业主会非常重要。比如说,小A是有限公司40%的股东,他计划近期买房,所以想在今年从公司多分红。但不巧董事会决定今年股东不分红,或者分配的金额很少。在有限公司这种模式下,小A个人是不可能搞特殊,只能和其他股东一样不分红,或者按自己的持股份额分到很少的红利。但如果小A是LLC的成员,就不一样了,即使其他成员不分红或者分红很少,在有资本的情况下,小A也可以未经其他成员同意从自己的资本账户中提取自己需要的资金。

既然公司这么麻烦,为什么大家还是趋之若鹜。为什么不干脆设个有限企业LLC就算了。现在我们就来看看,有限公司有什么具体的好处。这里,我们先要把有限公司的两种类型介绍一下。有限公司根据业主选择的不同纳税方式,可以分为两种公司。一种叫做C型公司,一种叫做S型公司。S型公司是小公司中比较多见。一般来说,有限公司的默认形式其实是C型公司。但是发起人也可以向国税局选择设立S型公司,S型公司相对于C型公司最大的特定就是可以避免双重交税。S型公司的利润都直接由股东交税。这和LLC很相似。但是,不是所有的公司都可以成为S型公司,首先S型公司的股东必须少于100人。而且美国税法规定S型公司的股东只能是美国居民。如果非居民有意成立S型公司,只能请有美国身份的人出面申请公司,自己实际经营。

C型公司是大型公司中最常见的。C型公司和S型公司最大的区别是他的利润是分两个层次交税的。第一层次是公司交企业所得税。然后,公司把利润分配给股东,股东再交一次个人税。

有限公司corporation相对有限企业LLC的也有它的优点

我们先来讲一讲S型公司和C型公司共有的一些优点。

第一.有限公司更容易被接纳

因为有限业LLC还是相对较新的一种企业形式,不是每个人都对之熟悉。有时候银行或供应商不愿意对LLC提供信贷。有一些州还限制LLC可以从事的业务。有限公司则没有这种问题。

第二.有限公司更容易在民间融资

因为有限公司发行是股份,股份相对于合伙企业中合伙人的利益,相对于LLC中成员的利益更容易流通、转让、和变现。所以有限公司便于融资。如果有限公司到达一定的规模,还可以申请上市成为公众公司。这样就可以向公众发行流通股,融资就更容易了。

第三,有限公司能够给予更多附加福利

有限公司比其他任何种类的企业实体都能够提供更多的附加福利。股票期权、雇员股票购买计划、以及某些退休福利计划都是有限公司独有的。有限公司可以利用这些福利和参股机制来激励员工。

第四, 有限公司可以节省自雇主税

独资企业,合伙企业,还有LLC的业主都要缴纳自雇主税。自雇主税是指从事经营管理的业主必须缴纳的一种税。它是在个人所得税之外另外缴纳的。相对而言,有限公司里参与经营管理的业主分红不需要交自雇主税,这能够每年节省业主很多钱。比方说,如果LLC收入为80,000美元。那么不管你这8万美元是要留存于公司还是要当作利润分配,业主都必须交13.3%的自雇主税。假如有限公司corporation收入为80,000美元,其中35,000美元用于付业主工资,剩下的45,000美元作为利润分配。这45,000美元的利润分配则勿需付自雇主税。这可以每年节省业主5,000美元以上的税金。请注意,业主付给自己的工资还是要交纳工资税的。

以上我们讲到有限公司的好处,是把S型公司和C型公司合并在一起讲的。现在,我们专门针对C型公司,看看C型公司有什么特别的好处。

首先,C型公司的股东雇员对于其得到某些员工福利可以不交税

独资企业、合伙企业和LLC的业主、以及拥有S型公司2%股份的股东,如果他们作为公司雇员拿到某些福利,他们必须为这些福利而缴税(如集体人身保险、医疗保险、医疗费报销福利、以及停车费福利等)。C型公司的股东如果作为公司雇员拿到这些福利,则不需要因此交税。

其次,虽然C型公司有双重税负,企业和股东都必须交税,但是它相对单一报税的实体,它是可以运用收入转移来利用利用较低所得税等级,反而达到减税的目的。

比方说,某企业获得100,000美元利润。如果此企业是LLC,就这笔利润收入而言业主可能处于25%的联邦所得税级别。无论这笔钱是留在公司还是作为利润分配,都只能适用这个25%的纳税级别。假如企业是C型公司,业主可以通过收入转移来降低这个25%的所得税级别。具体操作是业主取出50,000美元作为自己的工资,留下剩余50,000美元作为公司留存利润(retained earning),这时业主的50,000美元工资收入就不再处于25%的所得税级别,而是处于15%的所得税纳税级别,而留存于公司的利润也只需交15%的联邦公司税。这就将总纳税额减少了8,000美元以上。具体是怎么计算的我就不讲了。这个由会计师解释更合适一些。这样的税收体系往往让公司的股东愿意把钱留存于公司,将资本用于发展壮大公司业务。好,这就是我们对有限公司的利弊的分析。

以上我们比较了各种公司的类型。现在我们再简单讲一讲成立公司的问题。

按照美国法律,世界上任何地方的人都可以在美国成立公司,申请成立大多数类型的美国公司不需要美国身份(S型公司除外)。例如,有人住在中国大陆,想成立一家美国公司,他在美国聘请一位有经验的律师或会计师办理成立公司的手续即可。美国开公司不需验资,没有法定最低注册资本的要求。如果公司不在美国境内运营,它也不需要交纳任何联邦税。但是,它仍然要交纳州的保持费用。如果公司在美国当地有很多买进卖出的业务,还需到税务局办一个销售执照。

比较麻烦一点的公司是专业公司和非盈利性公司。专业公司需要专门的政府部门,比如说州教育部批准。非营利性组织则需要向国税局提交1023,1024表申请免税资格。

成立有限企业(LLC)和有限合伙企业LP以及LLP也是向州政府提出申请。州政府批准以后,还需要到到政府指定的两家报纸上打六周的广告。这大概会多花费1000美元左右。

好了。最后我总结一下,今天给大家介绍了5种企业形式,它们的责任形式和交税的要求我都在这张表中列明。我们可以找到这么一个规律。这张表上的实体,从上到下,是从简单到复杂演变的。上方的实体,比如说独资企业和一般合伙企业,非常简单,都是业主挺身而出承担责任和交税的,好像没有企业什么事情。相反,这张表上越往下走,企业的责任和义务就越大,业主的责任和义务越来越小。到LLC这里,业主,也就是成员的责任都变成有限责任了。到了S型公司那里,公司必须要有董事、总裁、财务官、秘书这些形式要求了。也必须召开董事会、股东会了。到了C型公司,公司就要付企业所得税了。其实以上这种演变,就是围绕一种需求而变化的。那就是对“资本”的需求。什么时候需要减少业主的责任,在你要需要更多资本的时候。你需要更多的业主加入,需要他们投入更多的资金,就得把他们的风险减少。所以从无限责任到有限责任。为什么要搞出个双重征税,就是为了鼓励把资本留在公司,让资本滚动壮大。讲了这么多,我们应该怎么选择适合自己的实体,其实也是主要围绕自己对资本的需求进行。如果你小本经营,不需要太多的资本投入,不想要条条框框的限制,分配上也要灵活机动,做一个独资企业或一般合伙企业就可以了。如果你需要事业以后能够壮大发展,需要资金投入,减少业主风险,LLC和S型公司是最好的选择。实际上我们所见的最受中小企业欢迎的企业型式就是LLC和S型公司。如果你公司很大了,股东人数也很多了,那就要考虑使用C型公司,一板一眼的刻守公司形式,并利用其各种股权激励机制。总之,需要根据你对资本的需求和分配来做出选择。